ページコンテンツ

法人を設立して節税してみませんか?

アフィリエイトの収入が増えてきたら、納める税金も増えてきますよね。

そのような場合は、節税について考えてみるといいでしょう。

ここでは、税金対策として法人を設立する方法をご紹介します。

”法人を設立??大変そう…”

”法人を設立するほど儲かってない…”

”税理士に頼むほど儲かってない…”

そう思われる方が多いと思います。

しかしながら、ご安心ください。

実際のところ意外と簡単です。

また、節税の効果が出始めるボーダーラインもそれほど高くはありません。

少しでも興味がおありでしたら、是非ご一読いただければと思います。

所得税で申告すると不利な場合があります

アフィリエイトに関する所得を所得税で申告すると損していることがあります。

ここでは、何故そのようになるのかを説明していきます。

所得税+住民税の税率は高い

早速ですが、所得税では累進税率が適用されていることはご存知だと思います。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(*最終更新日2025/3/10)

上記の速算表をご覧ください。

見ての通り所得税って結構高いです。

サラリーマンなど給与を受けとっている方は、源泉所得税として総支給額から天引きされています。

そのため、普段はなかなか所得税の税率を意識しないと思います。

しかし、こんなに高いのです。

せっかくこつこつ働いて稼いだお金なのに、税金でこれだけ持っていかれると思うと切ないですね。

さらに残念なことに、一般的な所得について個人が納めるべき税金は所得税だけではありません。

そうです。住民税も納めなければなりません。

住民税も地味に高いです。

給与明細を見て住民税の引かれっぷりに萎えたことがある方も多いでしょう。

ちなみに所得税とは計算の方法が若干異なりますが、住民税の税率はざっくりと一律10%だと考えてください。

(他にも事業税などがある場合もありますが、ここではさほど重要ではないため説明は省きます。)

以上のように個人の一般的な所得に対して課される税金は、所得税+住民税です。

つまり、税率は、上記の速算表+10%ということになります。

いやはや、本当に高いですよね。

さて、このように所得税と住民税の税率の高さに着目すると、いかがでしょうか?

何か税金対策をできそうな雰囲気がありませんか?

そうなのです。

実はこれらの税率と法人税の税率の差を利用して、節税することができる場合があります。

法人税との税率差については後程説明していきます。

アフィリエイト収入と所得税

所得税の確定申告において、アフィリエイトに関する所得はどの種類の所得として申告すべきでしょうか?

副業の場合は、「雑所得」とすべきことも

サラリーマンが副業でアフィリエイトの収入を得ている場合は、その所得については「雑所得」か「事業所得」で申告するのが一般的です。

「雑所得」は、後述する「事業所得」に比べて不利な点が多いです。

さらに「雑所得」では税金対策がほとんどできないといっても過言ではありません。

よって、可能ならば「事業所得」で申告したいところです。

しかし残念ながら、副業の収入を「事業所得」として認めてもらえないこともあります。

特に赤字で給与所得などの他の所得と損益通算する場合はリスクが大きいといえます。

雑所得は必要経費の範囲が狭い

さて、アフィリエイトの収入に関する「雑所得」は次のように計算します。

雑所得 = 総収入金額 - 必要経費

ここでいう必要経費について留意していただきたいことがあります。

実は、この必要経費として認められる費用の範囲は極めて狭いのです。

どのくらい狭いのかというと、基本的にアフィリエイトによる収入を得るために直接要した費用しか認められないとお考えください。

例えば、次のような支出は一般的に必要経費として認められません。

・車両の減価償却費

・出張手当

・慶弔見舞金

・自宅の家賃

また、雑所得で申告する場合は、むやみやたらに飲食費などの交際費を必要経費とすることはオススメできません。

収入と直接紐づいていない交際費は、税務調査で狙われるポイントです。

一定の家族に対する給与も控除不可

次に、アフィリエイトによる収入を得るために直接要した費用だとしても雑所得の必要経費と認められないものがあります。

それは生計を一にする家族に対する給与です。

もし家計をともにするご家族の方に事業のお手伝いをしてもらっても、残念ながらその給与は収入から控除することができません。

以上のように雑所得で申告する場合は、必要経費として認められる費用の範囲はかなり限られています。

雑所得が事業所得より不利な点

一般的に、ネットビジネスの収入に限らず、雑所得は次の点で事業所得より不利になっています。

・他の所得との損益通算ができない

・最大65万円の青色申告特別控除を受けられない

・青色事業専従者給与が認められない

・純損失の繰り越し及び繰り戻しができない

・30万円未満の少額減価償却資産の特例の適用が認められない

ここでは内容について詳しく説明しませんが、これらは節税に大いに有効なものです。

そのような節税に有効な事柄が雑所得では制限されてしまっています。

専業の場合は、「事業所得」

専業でアフィリエイト事業を営んでいる場合は、その所得は事業所得で申告することができます。

雑所得よりも節税がしやすい

事業所得は、上記の「雑所得が事業所得より不利な点」からわかるとおり、雑所得よりも有利な制度となっています。

そのため、事業所得は雑所得よりも節税がしやすいといえます。

そのため専業でアフィリエイト事業を営んでいる方は事業所得で申告できるため、税金対策で法人を設立しても効果が出にくいです。

事業所得及び不動産所得などその他の所得を合計して1000万円を超えるくらいでないと、法人設立のメリットを享受できないと思われます。

法人を活用した方が有利になる場合があります

それではネットビジネスに関する税金を所得税ではなく、法人を活用して申告した方がいい場合について見ていきましょう。

税率が所得税+住民税より低い

まずは、一般的な中小零細の法人の実効税率はざっくりと次の通りです。

| 課税される所得の金額 | 実効税率 |

|---|---|

| 年400万円以下の部分 | 約21% |

| 年400万円超~年800万円以下の部分 | 約23% |

| 年800万円超の部分 | 約33% |

(*最終更新日2025/3/10)

※表中の税率は、平成30年4月1日以降に開始する事業年度について適用されます。

※標準税率を想定しています。

※例として東京都の税率で計算しています。(他の道府県でもさほど変わりません。)

上記の表から所得税及び住民税と比べると法人に課される税率の方が低いことがあるとおわかりいただけるかと思います。

特に最高税率は所得税+住民税が45%+10%=55%ですから、法人に課される税率の方が圧倒的に低いです。

…なんて、いまいちしっくりこない方のほうが多いかもしれませんね。

こちらについては下記で具体例を示してわかりやすく説明します。

その前に税率の他に法人で申告した方が有利になるもう一つの理由についても見ておきましょう。

法人では多様な経費を計上できる

上記のとおり雑所得の必要経費の範囲は極めて狭いとお伝えしました。

それでは事業所得ではどうなのかというと、事業所得でも必要経費の範囲は雑所得とほとんど同じです。

つまり、所得税でアフィリエイトの収入について申告する場合は、その収入に直接紐づいていない費用は否認されるリスクが高いという点で変わらないということです。

一方、法人税では経費の範囲がより広いため、所得税では計上しにくい費用も経費にすることができます。

例えば次のようなものが挙げられます。

・車両の減価償却費

・生命保険料

・出張手当

・慶弔見舞金

・自宅の家賃(社宅として法人で借り上げる)

ちなみに、法人税においては収入に直接紐づいていないという理由で否認されることはほとんどありません。

それはなぜでしょうか?簡単に説明すると次の通りです。

法人税と所得税は別々の法律でその計算方法が定めれています。

その対象が、法人と個人と異なるものであるため前提も色々と変わってくるからだとお考えください。

まず、個人の前提についてどのようなことが思い浮かぶでしょうか?

個人の活動はプライベートも混在するため複雑ですよね。

個人は決してお金儲けのためだけに存在するわけありません。

お金の使い道について容易にビジネスとプライベートを区別することなどできません。

そのため所得税ではプライベートな支出を収入から控除させないように、必要経費の範囲を狭くしている、ということがいえます。

次に法人の前提について挙げてみましょう。

法人にはさまざまな種類がありますが、その代表格である株式会社や合同会社などは基本的に営利目的で存在しています。

よってそれらの法人の事業活動は基本的にお金を稼ぐために行われていると考えられます。

そうするとそれらの法人がお金を費やす目的も利益を上げるためということになります。

ということは、控除できる費用の範囲を狭くすることは難しそうですよね。

実際にそのような見方をすることも可能で、法人税における経費(正確には損金といいますが気にしないでください。)の限定の仕方は苦し紛れのものが多々あります。

例えば交際費などもその典型です。

法人税法における交際費の制限の方法として、いくつかの要件が設けられています。

しかしながら、最もわかりやすいのは、中小企業は年間800万円までという量的な制限です。

なぜ800万円なのかとうことについては、明確な答えは示されていません。

ここでは交際費を例に挙げましたが、その他の経費についても似たようなものだとお考えください。

とにかく中小零細規模の法人の場合は、その事業に関連する支出であれば大抵のものは経費に該当すると、ざっくり理解していただければと思います。

そしてネットビジネスについて法人を設立した場合は、十中八九、中小零細規模になるはずです。

したがって、法人を設立して多様な経費を控除することにより利益を減らすという手法は、現実的な節税方法となり得るのだと理解しておいてください。

法人を設立して節税できるケースとは

それでは具体的に法人で税金を計算した方が有利になるケースを、下記にいくつか提示してみます。

節税のポイントは、税率の差及び経費の範囲の差であるということを念頭に置いてお読みになると理解しやすいと思います。

アフィリエイト収入がある方は、ご自身が法人を設立したとして税金対策ができるかどうかの目安としてご覧になってみてください。

副業・年収650万円のサラリーマン

◆前提条件

・副業のネットビジネスで年300万円の利益が出ているとします

・本業はサラリーマンで年収650万円とします

・所得控除は、基礎控除と本人分の社会保険料控除のみとします

・法人では、雑所得での必要経費相当+100万円の経費を計上することとします

次の表①はアフィリエイトの所得を所得税の雑所得で申告した場合を示しています。

つまり、税金対策前ということです。

| 雑所得(ネットビジネスの利益) | 300 |

|---|---|

| 給与所得(年収は650万円) | 466 |

| 所得金額 | 766 |

| 基礎控除 | △38 |

| 社会保険料控除 | △16 |

| 所得控除合計 | △54 |

| 課税される所得金額 | 712 |

| 所得税の最大税率 | 23% |

| 所得税の税額 | 99 |

| 住民税の税率 | 10% |

| 住民税の税額 | 71 |

| 所得税+住民税の税額 | 170 |

一方、次の表②は法人を設立して、ネットビジネス・アフィリエイト所得を法人税等で申告した場合を示しています。

こちらでは、ネットビジネスやアフィリエイトの所得を個人の所得税から分離して、法人に移すことにより節税を実現しています。

| 雑所得(ネットビジネスの利益) | 0 |

|---|---|

| 給与所得(年収は650万円) | 466 |

| 所得金額 | 466 |

| 基礎控除 | △38 |

| 社会保険料控除 | △16 |

| 所得控除合計 | △54 |

| 課税される所得金額 | 412 |

| 所得税の最大税率 | 20% |

| 所得税の税額 | 39 |

| 住民税の税率 | 10% |

| 住民税の税額 | 41 |

| 所得税+住民税の税額 | 80 |

| ネットビジネスの利益 | 300 |

|---|---|

| 法人での追加費用 | 100 |

| 法人補正のネットビジネスの利益 | 200 |

| 法人の実効税率 | 21% |

| 法人住民税の均等割 | 7 |

| 法人税等の税額 | 49 |

| 税額合計 | 129 |

|---|---|

| 節税額(②-①) | 41 |

上記の試算の通り、ネットビジネス利益300万円かつ給与収入650万円の水準で十分な節税の効果が出ることがあるとわかりました。

当然、これ以上の利益と給与収入がある場合はさらなる節税効果を得ることができます。

なんとなくご理解いただけましたでしょうか?

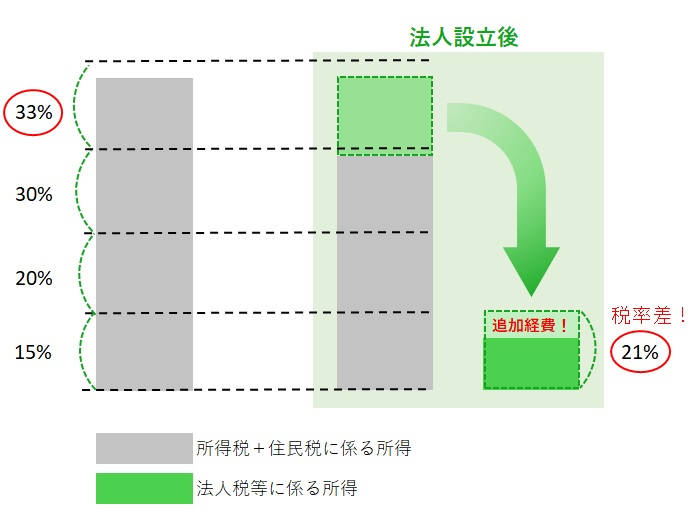

数字ばかり並べられてもよくわからないと思いますので、イメージで補足しておきます。

このイメージは次のことを表しています。

給与所得により税率が高くなったベースの上に、ネットビジネスの利益が雑所得としてそのまま乗っかってくるため、その利益には高い税率が課されてしまいます。

そこでネットビジネスの利益を法人に移すことにより、高い税率を回避しています。

さらに、雑所得では必要経費として認められない費用を法人では経費として計上して利益自体を圧縮しています。

こうして節税することができます。

節税効果が現れる分岐点はどのくらいか

法人を設立することによりアフィリエイトの収入について節税をすることができる場合があるとご理解いただけたと思います。

さて、法人設立に興味が湧いてきましたでしょうか?

しかしながら、実際にご自身の場合に節税のメリットがあるかどうか判断しにくいですよね。

そのようなときのために、おおまかな目安をお伝えしておきます。

・利益が200万円以上(雑所得)

・課税される所得金額(※)が700万円以上

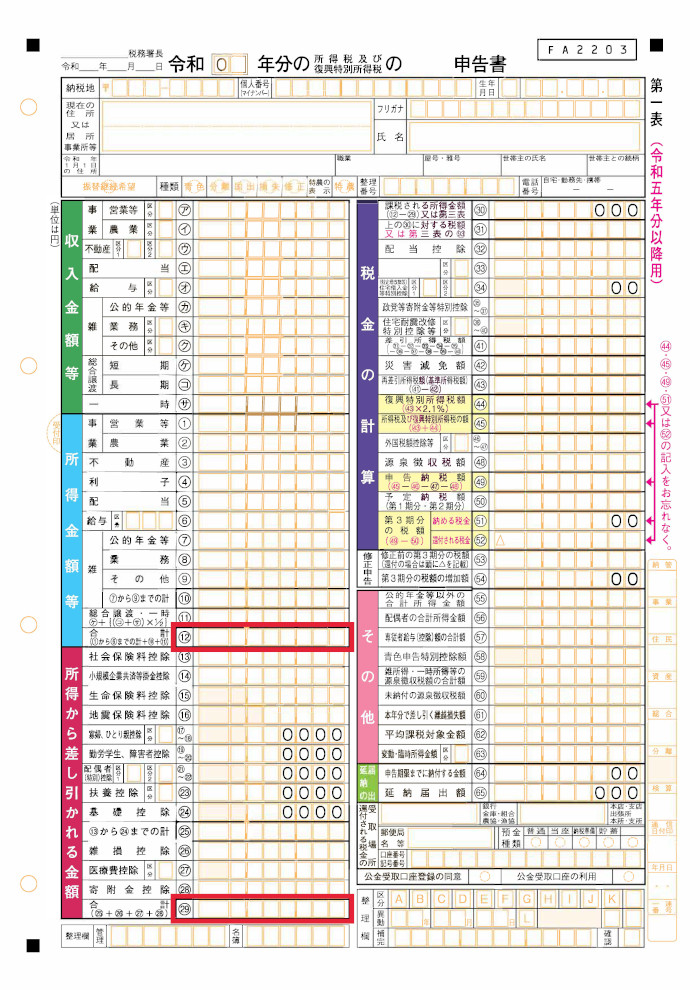

※「課税される所得金額=所得金額ー所得から差し引かれる金額」で算出することができます。

確定申告書でいうと以下の画像に示した赤枠部分を差し引きすれば求めることができます。

是非、過年度分のご自身の申告書で確かめてみてください。

その他の法人設立のメリット

ここまで法人を設立して節税する方法について説明してきました。

その他にも法人を設立することにより得られるメリットがあります。

これについては法人化のメリットの項目にまとめています。

是非こちらもご参照いただければと思います。

【ネットビジネスの税務】お問い合わせ窓口080-7630-0099受付時間 10:00-17:00 [土日・祝日除く ]

メールでのお問い合わせ